Τα swaps του Ερντογάν – Η απεγνωσμένη αναζήτηση κεφαλαίων

Γράφει ο Γιώργος Ηλιόπουλος

Οι αρνητικές χρηματοοικονομικές εξελίξεις στην Τουρκία, έχουν φέρει στο επίκεντρο της οικονομικής καταιγίδας την Κεντρική Τράπεζα της χώρας, με σημαντικότερο πρόβλημα της διαμόρφωση των καθαρών αποθεματικών της σε συνάλλαγμα σε αρνητικά επίπεδα (από τα -$37,9 δισεκατομμύρια σε -57,0 δισεκατομμύρια στις 14 Ιανουαρίου). Η λύση που ακολουθείται από τον Τούρκο πρόεδρο βασίζεται στην σύναψη βραχυπρόθεσμων συμβολαίων ανταλλαγής χρέους (Currency Swaps) με φιλικές χώρες, ώστε να σχηματισθούν μεικτά αποθεματικά, σε επίπεδο ικανό για να επιτραπεί η απρόσκοπτη λειτουργία το κεντρικού χρηματοπιστωτικού ιδρύματος.

Το πρόβλημα με τα συμβόλαια αυτής της μορφής πηγάζει από τον συναλλαγματικό τους κίνδυνο. Από την στιγμή που οι δύο αντισυμβαλλόμενες πλευρές συμφωνούν εκ των προτέρων σε ανταλλαγή με συγκεκριμένη ισοτιμία, στην λήξη του συμβολαίου η ισοτιμία κατά κανόνα θα διαμορφωθεί αρνητικά για την μία πλευρά και θετικά για την άλλη. Με δεδομένες τις χρηματοοικονομικές εξελίξεις στην Τουρκία, τα συμβόλαια συνεπάγονται αυξημένο κόστος δανεισμού για την χώρα, με ένα παράδειγμα την αρνητική διακύμανση της τουρκικής λίρας έναντι του νομίσματος των εμιράτων, που φθάνει το 20% τον Δεκέμβριο (εξαιρείται το διήμερο της στήριξης στα τέλη του μήνα).

Μετά και από το τελευταίο συμβόλαιο με τα Εμιράτα, εξελίσσονται διαπραγματεύσεις με το Αζερμπαϊτζάν, το Τουρκμενιστάν, το Ουζμπεκιστάν, ακόμα και με την Λιβύη, με βάση πρωτόκολλα συνεργασίας που έχουν υπογραφεί προ διετίας. Στο στόχαστρο έχει τεθεί και η Σαουδική Αραβία ενώ επιχειρείται να συμπεριληφθούν και βαλκανικές χώρες στον κατάλογο των αντισυμβαλλόμενων. Αν και οι συμφωνίες συνάπτονται στα εθνικά νομίσματα και όχι σε ισοδύναμο σκληρό συνάλλαγμα, εξυπηρετούν την πλασματική διόγκωση των κεφαλαίων της Κεντρικής Τράπεζας της Τουρκίας, ωραιοποιώντας την κατά τα άλλα δεινή κατάστασή της.

Τα swaps του Ερντογάν

Από τα στοιχεία της Κεντρικής Τράπεζας προκύπτει ότι έως την λήξη του 2021, συγκεντρώνεται το ισοδύναμο των $21 δισεκατομμυρίων από τα βραχυπρόθεσμα συμβόλαια ανταλλαγής χρέους, με το μεγαλύτερο μέρος τους να συνάπτεται με το Κατάρ, που τα έχει τριπλασιάσει από την αρχική συμφωνία του 2018 στα $15 δισεκατομμύρια. Η συμφωνία του 2012 με την Κίνα, της τάξης των $1,6 δισεκατομμυρίων αναβαθμίζεται τον Ιούνιο του 2021, φθάνοντας τα $6 δισεκατομμύρια.

Ενδεχόμενα θα συγκεντρωθεί το ισοδύναμο των $3-$4 δισεκατομμυρίων από βαλκανικές χώρες, αλλά η επίθεση φιλίας και αγάπης του Τούρκου προέδρου για την βραχυπρόθεσμη συγκέντρωση κεφαλαίων, εξαιρεί την Ελλάδα, κυρίως λόγω του νομίσματός της, αφού με βάση τα δεδομένα του Δεκεμβρίου του 2021, μία βραχυπρόθεσμη σύμβαση ανταλλαγής χρέους, στο ευρωπαϊκό κοινό νόμισμα εγκυμονεί συναλλαγματικό κίνδυνο ζημίας της τάξης του 25% έως 30%. Το καθεστώς Ερντογάν ωραιοποιεί την απεγνωσμένη προσπάθεια συγκέντρωσης κεφαλαίων μέσω βραχυπρόθεσμων συμβολαίων, με την δικαιολογία της ενίσχυσης των διμερών εμπορικών συναλλαγών, αλλά ο στόχος της συναλλαγής στα εθνικά νομίσματα των αντισυμβαλλομένων μερών παραμένει όνειρο θερινής νυκτός.

Σκληρό συνάλλαγμα

Οι εισαγωγές από την Κίνα κατά το 2021 φθάνουν τα $30 δισεκατομμύρια και οι εξαγωγές μόλις τα $4 δισεκατομμύρια, αλλά το σύνολο των $34 δισεκατομμυρίων των διμερών συναλλαγών, δεν πραγματοποιείται στο εθνικό νόμισμα, διότι το Πεκίνο συναλλάσσεται σχεδόν πάντοτε σε σκληρό συνάλλαγμα. Το ίδιο συμβαίνει και με το Κατάρ, όπου παρά το γεγονός ότι οι συνολικές συναλλαγές ανέρχονται σε μόλις $1,5 δισεκατομμύρια, δεν διεξάγονται στα εθνικά νομίσματα των δύο χωρών.

Από την άλλη πλευρά τα βραχυπρόθεσμα συμβόλαια ανταλλαγής χρέους αυξάνουν το εξωτερικό χρέος της Κεντρικής τράπεζας, που από $21 δισεκατομμύρια αυξάνεται σε $25 δισεκατομμύρια τον Νοέμβριο και σε $26 τον Δεκέμβριο, λόγω των αρνητικών ισοτιμιών της τουρκικής λίρας. Τον Δεκέμβριο του 2017 πάντως, πρίν από την κρίση του 2018, μόλις φθάνει το $1,7 δισεκατομμύρια.

Με την υποτίμηση του τουρκικού νομίσματος κατά 2% τον Δεκέμβριο έναντι του προηγούμενου μήνα το βραχυπρόθεσμο εξωτερικό χρέος της Τουρκίας αυξάνεται στα $126,5 δισεκατομμύρια, συμπεριλαμβάνοντας και τις υποχρεώσεις της Κεντρικής Τράπεζας, με συνέπεια τα μειωμένα μεικτά αποθεματικά από 124,1 δισεκατομμύρια σε $110 δισεκατομμύρια, να καλύπτουν μόνον το 87% των βραχυπρόθεσμων υποχρεώσεων.

Για τους ξένους επενδυτές, οι κινήσεις του Τούρκου προέδρου και του επιτελείου του, πιστοποιούν απλώς το σε πόσον εύθραυστη εξελίσσεται η οικονομία της χώρας του, με προεξέχουσα την γνωστή και μη εξαιρετέα Goldam Sachs. Ο επενδυτικός οίκος δηλώνει μετά την πρόσφατη συμφωνία με τα Εμιράτα πως τα βραχυπρόθεσμα συμβόλαια ανταλλαγής χρέους δεν αποτελούν θετική εξέλιξη, λόγω του ότι ενώ εμφανίζονται να αυξάνουν τα μεικτά αποθεματικά, δεν αποκαθιστούν την ζημία που έχουν υποστεί τα αντίστοιχα καθαρά, που κινούνται σε αρνητικά μεγέθη.

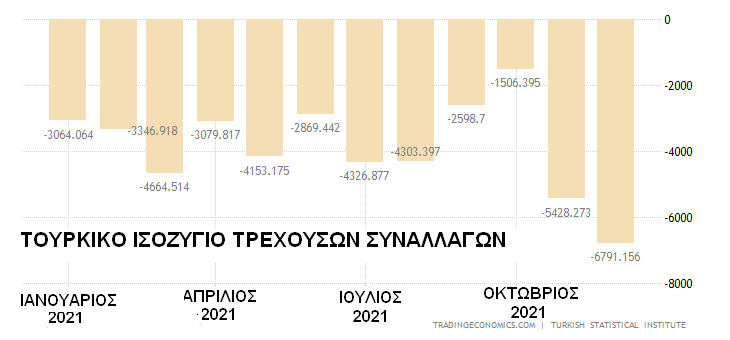

Τον Δεκέμβριο το έλλειμμα τρεχουσών συναλλαγών διευρύνεται κατά 49,3% σε ετησιοποιημένη βάση, με τις εισαγωγές να αυξάνονται κατά 29,9%, στα $29,1 δισεκατομμύρια και τις εξαγωγές να αυξάνονται κατά 24,9%, στα $22,3 δισεκατομμύρια. Τα στοιχεία του Ιανουαρίου πιστοποιούν ότι το έλλειμμα τρεχουσών τριπλασιάζεται σε ένα δωδεκάμηνο και από $3,06 δισεκατομμύρια τον Ιανουάριο του 2021, διογκώνεται στα $10,4 δισεκατομμύρια τον Ιανουάριο του 2022. Οι εισαγωγές αυξάνονται σε ετησιοποιημένη βάση κατά 55,2%, στα $21 δισεκατομμύρια, ενώ οι εξαγωγές κατά 17,3% στα $17,6 δισεκατομμύρια, μειωμένες κατά $4,7 δισεκατομμύρια λόγω και της υποτίμησης του τουρκικού νομίσματος.

Ο πρόεδρος διαβεβαιώνει ότι με την νομισματική πολιτική του θα αυξήσει τις εξαγωγές και θα δημιουργήσει πλεονάσματα στο ισοζύγιο τρεχουσών συναλλαγών, με βασικό μοχλό τις μειώσεις επιτοκίων, αλλά τα γεγονότα τον διαψεύδουν. Ο γνωστός Timothy Ash του Βluebay Asset Management , σχολιάζει πως πρόκειται για μία αιφνιδιαστικά καταστροφική εξέλιξη στον τομέα των ελλειμμάτων, που ίσως προκαλέσει πανικό αγορών λόγω του πληθωρισμού και της φοβίας περαιτέρω υποτιμήσεων του τουρκικού νομίσματος.

Ο επίσημος δείκτης του πληθωρισμού αυξάνεται στο 48,7% τον Ιανουάριο έναντι, 36,1% του προηγούμενου μήνα, εμφανίζοντας την χειρότερη επίδοση από το 2002. Σύμφωνα με τον Jason Tuvey από το Capital Economics, αναμένεται διακύμανση του δείκτη μεταξύ 45% και 50% κατά το 2022, με πιθανή υποχώρηση κατά το τελευταίο δίμηνο, εάν δεν υπάρξουν περαιτέρω υποτιμήσεις του νομίσματος. Ο πληθωρισμός στην Τουρκία εξελίσσεται στον χειρότερο των μεγάλων αναδυόμενων αγορών, με εξαίρεση την Αργεντινή που διαμορφώνεται στο 50,9%.

Η Αργεντινή πάντως έχει προσφύγει στο ΔΝΤ, με αίτημα στήριξης ύψους $50 δισεκατομμυρίων, λύση που προς το παρόν δεν υιοθετεί το καθεστώς Ερντογάν.

Παρά τον καλπασμό του πληθωρισμού, η επόμενη κίνηση στο νομισματικό πεδίο θα προκαλέσει μείωση και όχι άνοδο των επιτοκίων, λόγω του οικονομικού προτύπου που προβλέπει χαμηλά επιτόκια και ανίσχυρο νόμισμα.

Σύμφωνα με τις εκτιμήσεις 17 αναλυτών του REUTERS ο πληθωρισμός θα κινηθεί σε ετήσια βάση στο 46,7%. Όμως το κόστος των μεταφορών έχει αυξηθεί κατά 68,9% και των ειδών διατροφής κατά 55,6%, με τον δείκτη τιμών παραγωγού να διαμορφώνεται στο 93,5% από το 79,9% του Δεκεμβρίου, αυξήσεις που αναπόφευκτα θα μεταφερθούν στον δείκτη τιμών καταναλωτή.

από slpress

![ΠΩΣ ΞΕΚΙΝΑΕΙ ΚΑΙ ΠΟΥ ΚΑΤΑΛΗΓΕΙ ΕΝΑΣ ΑΡΙΣΤΕΡΟΣ -ΤΟ ΣΚΙΤΣΟ ΠΟΥ «ΣΚΟΤΩΝΕΙ» [ΕΙΚΟΝΑ]](https://blogger.googleusercontent.com/img/b/R29vZ2xl/AVvXsEj4grrL_jTeHbdtWC-4TYmRLAWZquRQ-biA490P199zY-NUPMe6gJSc9cc_QAZpR1DYzt2b0Td9frY5mcC_BeR_8wV87FPRlXLEYufR8F1umZ7IjiH425lmmhtbsa7dx64KTh_fMTKcvsI/s72-c/skitso-aristeros.jpg)

Δεν υπάρχουν σχόλια: